|

| ▲ 서울 중구 명동 KEB하나은행 딜링룸에서 딜러들이 주식 시세 등을 확인하고 있다.(사진=뉴시스) |

[세계로컬타임즈 김영식 기자] # A씨는 B사 직원이 500만 원을 1년 내에 5배로 만들어준다며 주식투자정보서비스 가입을 권유해 1년 이용계약을 하고 300만 원을 할부 결제했다. 이후 10% 이상의 투자 손실이 발생하는 등 신뢰가 가지 않아 B사에 계약해지를 요청했으나 환급이 불가능하다며 거부됐다.

# C씨는 D사 직원이 1~2개월 내 20~30% 수익을 보장한다는 말과 함께 신용카드 결제 후 수익이 나지 않으면 대금이 빠져나가지 않는다고 해 신용카드번호를 불러줬다. 이후 해당 카드로 200만 원이 결제된 사실을 알고 D사에 카드결제 취소를 요청했지만 결국 거부됐다.

최근 주식투자 시장에서 유사투자자문업자들이 난립함에 따라 이들로부터 정보서비스를 제공받은 소비자들의 피해가 가중되고 있는 것으로 나타났다. 서울시와 한국소비자원은 공동으로 이에 대한 주의보를 발령했다.

유사투자자문업자란 불특정 다수인을 대상으로 대가를 받고 주식정보를 휴대전화‧방송‧인터넷 등을 통해 제공하는 사업자로, 금융위원회에 신고만 하면 영업이 가능하다. 이들은 2017년 기준 1,596개에서 지난해 2,032개로 크게 늘어난 상태다.

3일 서울시와 소비자원에 따르면 공정거래위원회가 운영하는 1372소비자상담센터에 지난해 접수된 주식투자정보서비스 관련 상담 건수는 7,625건으로, 전년인 2017년(1,855건) 대비 4.1배 증가했다. 서울지역 상담도 1,552건 접수되면서 2017년(412건) 대비 3.8배 늘었다.

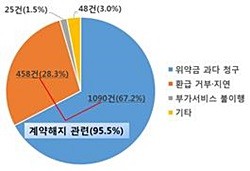

소비자원이 지난해 접수된 피해구제 신청 1,621건을 분석한 결과, ‘계약해지’ 관련 피해가 95.5%(1,548건)로 가장 많았다. 이어 ‘위약금 과다 청구’가 67.2%(1,090건), ‘환급 거부‧지연’ 28.3%(458건), ‘부가서비스 불이행’ 1.5%(25건) 등의 순으로 나타났다.

|

ⓒ 서울시‧한국소비자원. |

또한 피해구제를 신청한 소비자 절반은 50대 이상 연령층이었다.

소비자원이 소비자 연령 확인이 가능한 1,380건을 분석한 결과 ‘50대’ 피해가 31.0%(428건)로 가장 많았고, ‘40대’ 24.7%(341건), ‘60대’ 18.7%(258건) 등의 순이었다.

특히 퇴직을 앞둔 ‘50대’와 ‘60대 이상’의 피해가 58.6%(809건)로 절반을 넘은 가운데, 이 시기 주식투자 손실은 직접적인 노후 생활 불안정으로 이어질 수 있다는 점에서 각별한 주의가 요구된다.

이들 업자와 거래한 1인당 평균 계약금액은 367만 원에 달했으며, 계약 금액별론 ‘200만~400만 원’이 48.0%(684건)로 가장 많았다. 이어 ‘400만~600만 원’ 23.4%(334건), ‘200만 원 이하’ 21.1%(301건) 등의 순서로 집계됐다.

이런 가운데, 서울시가 현재 영업 중인 89곳 유사투자자문업자의 홈페이지를 모니터링한 결과 상당한 문제점이 발견됐다.

서울시 전자상거래센터가 지난해 하반기 실시한 모니터링 결과에 따르면 이들 89개 업자 중 86.5%(77개)가 홈페이지에서 회원가입은 가능했지만, 이중 24.7%(19개)는 가입 후 탈퇴가 불가능하거나 탈퇴 방법을 고지하지 않은 것으로 드러났다.

게다가 이들 89곳 업체 중 12개(13.5%)는 고객불만 게시판도 운영하지 않았다.

이와 관련, 서울시와 소비자원은 “이들 업자의 높은 투자수익률 제시에 현혹되지 말고, 계약내용을 꼼꼼히 살펴야 한다”고 입을 모았다.

양 기관은 주식투자정보서비스 관련 소비자 피해예방을 위해 ▲높은 투자수익률 제시에 충동적으로 계약하지 말 것 ▲중도해지 환급기준 등 계약서 내용을 반드시 확인할 것 ▲계약해지 사유가 발생하면 즉시 해지 요청하고 녹취 등 증빙자료를 남겨 분쟁에 대비할 것 ▲폐업 등 서비스 불이행에 대비해 가급적 신용카드 할부로 결제할 것 등을 당부했다.

[저작권자ⓒ 세계로컬타임즈. 무단전재-재배포 금지]